つみたてNISAで圧倒的な人気を誇っている米国株ファンド。でも、「銘柄がたくさんあって、具体的にどの銘柄を選んだらいいのか分からない」というお悩みはありませんか?

この記事では、つみたてNISAで購入できる米国株インデックスファンドを徹底比較!連動する指数とリターン&コストの違いから、おすすめの米国株ファンド4選まで分かりやすく解説します。

アメリカの主な株式指数

つみたてNISAでは、米国株式の代表的な指数の中で「CRSP USトータルマーケット」「S&P500」「NYダウ」に連動する投資信託を購入できます。

具体的な銘柄を選ぶ前にまず、「どういう商品なのか」「連動を目指している指数の違い」について知っておいてください。何だかよく分からない商品に、何となく投資するのだけはやめましょう。

きちんと理解して納得し、信念を持って投資しないと、例えば大暴落した時に心が折れて脱落してしまい、長期で資産運用を続けることが難しくなります。

では早速、つみたてNISAの銘柄がどんな指数に連動を目指しているのかを知って頂くため、アメリカの主要株式指数「CRSP」「S&P500」「NYダウ」「ナスダック100」についてご紹介します。

尚、「ナスダック100」に連動する銘柄は、値動きが激しくリスクが大きいため、つみたてNISAでは購入できません。

| 指数名 | 銘柄数 | 時価総額カバー率 | つみたてNISA対象 |

|---|---|---|---|

| CRSP | 4,000 | 約100% | 〇 |

| S&P500 | 500 | 約80% | 〇 |

| NYダウ | 30 | 約25% | 〇 |

| ナスダック100 | 100 | 約50% | × |

CRSP USトータルマーケットインデックス

CRSP(クリスプ)とは、Center for Research in Security Prices(シカゴ大学証券価格調査センター)によって開発された指数中の一つです。この指数は一般には全くなじみがなく、私も投資を始めるまでは全く聞いたことがありませんでした😅

大型株から小型株まで、米国株式市場で投資可能な銘柄のほぼ全て(約4,000銘柄)で構成されているため、いわば「米国株の丸ごと詰め合わせパック」です。米国内の全ての業種、全ての企業をカバーできます。

つみたてNISAでこの指数に連動を目指している銘柄は非常に少なく、低コストファンドでは「楽天・全米株式インデックス・ファンド」と「SBI・V・全米株式インデックス・ファンド」の2つしかありません。

S&P500

米国株式指数で最も有名なのはニュースでよく聞く「ダウ平均」ですが、つみたてNISAでは、S&P500という指数に連動を目指すファンドが最も多く販売されています。

S&P500は、米国を代表する時価総額が大きい大型株500社の、時価総額を指数化して算出しています。500社の時価総額は、米国株式市場の約8割を占めるため、S&P500に連動を目指すインデックスファンドを購入すれば、米国経済の大半をカバーできることになります。

「NYダウ」より、ITとコミュニケーション・サービス企業の割合が多いのが特徴です。S&P500は時価総額を指数化した数値ですので、時価総額が大きい銘柄(大型株)の動きに大きく影響されます。

- アップル

- マイクロソフト

- アマゾン

- フェイスブック

- アルファベット(※グーグル)

- パークシャーハザウェイ

- テスラ

- エヌビディア

- JPモルガン・チェース・アンド・カンパニー

NYダウ(ダウ工業株30種平均)

米国における主要業種の代表的な大企業の中から厳選された、優良銘柄30社で構成される株価の平均指数で、30銘柄の単純平均株価をもとに算出されます。

選出されている企業は、日本人でも誰でも知っているような有名企業ばかり。銘柄数が30しかないため、株価が高い銘柄(値がさ株)の動きに大きく影響されるなど、個別銘柄の影響を受けやすい特徴があります。

NYダウ採用銘柄の業種は、他の指数に比べてヘルスケア・製造業(資本財・サービス)・金融業等の割合が多く、他の指数に比べてITとコミュニケーション・サービス企業の割合が少ないため、直近10年のリターンは他の指数を下回っています。

- ユナイテッドヘルス・グループ

- ゴールドマン・サックス・グループ

- ホーム・デポ

- マイクロソフト

- セールスフォース・ドットコム

- アルファベット(※グーグル)

- ボーイング

- ビザ

- マクドナルド

- アップル

- ウォルトディズニー

- コカコーラ

ナスダック100

ナスダックは世界最大のベンチャー企業向けの株式市場で、「ナスダック総合指数」と「ナスダック100」の2種類があります。ナスダック100に連動を目指している投資信託の銘柄が多いため、ここではナスダック100に絞ってご紹介します。

ナスダック100は値動きが激しいことで有名で、うまくやれば大きなリターンが狙えるのですが、リスクも大きいので、つみたてNISAでは「ナスダック」に連動する銘柄には投資できません。もし興味がある方は、特定口座での投資を検討してください。

ナスダック100は、ナスダックに上場している約3,000銘柄から選出された、時価総額が大きい100社の時価総額加重平均で算出した指数です。

GAFAM(グーグル、アップル、フェイスブック、アマゾン、マイクロソフト)をはじめ、電気自動車のテスラ、半導体のエヌビディアなど、技術革新の最先端を行く有名企業が名を連ねていて、ナスダック全体の時価総額の約70%をこの100社で占めています。ちなみに、100社のうち、約80銘柄はS&P500と重複しています。

ナスダックはIT系の会社が中心で、金融業は除外されています。米国以外の企業も指数採用の対象になる点と、資本、時価総額、利益、キャッシュフローなどから構成される基準のうちどれか一つを満たせば、赤字企業でも採用対象になるのが特徴。

つまり、ベンチャー企業によくある「積極的な投資による赤字」を伴った企業も多く、革新的なイノベーションに成功して爆発的な成長を成し遂げる企業が潜んでいる可能性が高い市場です。

しかし一方で、成果が出ずに赤字が拡大してしまったり、金利上昇で開発資金の調達が厳しくなってしまうこともあるので、ハイリスク・ハイリターンの指数と言えます。

- アップル

- マイクロソフト

- アマゾン

- フェイスブック

- アルファベット(※グーグル)

- テスラ

- エヌビディア

- ペイパル

- アドビ

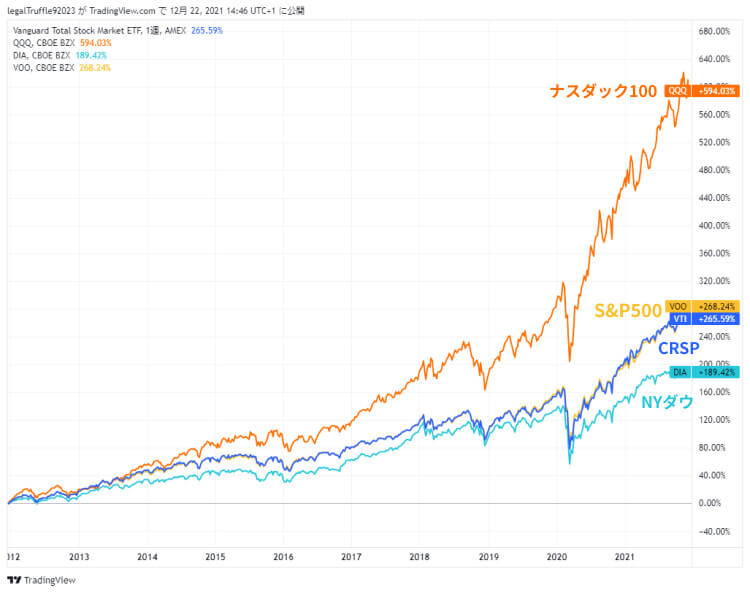

4指数の騰落率比較

10年間の騰落率

| 騰落率 | 10年で | |

|---|---|---|

| ナスダック100 | +594.03% | 約6.9倍 |

| S&P500 | +268.24% | 約3.6倍 |

| CRSP | +265.59% | 約3.6倍 |

| NYダウ | +189.42% | 約2.8倍 |

※2012年12月の各指数を基点にして変動した割合で比較

ナスダックが飛び抜けていますね。このグラフを見てしまうと、ナスダック100に連動するファンドを買いたくなってしまうかもしれないですね。

ちなみに私はとっくに買いたくなってしまったので、買っています(笑)。興味がある方は、つみたてNISA以外でなら好きなだけ購入できますが、値動きが大きい=リスクが高い、ということも忘れないでください。

つみたてNISAは、長期に渡る安定的な資産運用を目指す制度ですので、リスクが非常に高い銘柄は購入できません。そこで、ナスダック以外の3指数について比較しましょう。

S&P500とCRSPの騰落率は10年で3%の差しかありませんが、NYダウはS&P500と78%もの差がついています。

直近の10年は、急速にスマートフォンの普及が進み、企業の勢力図が激変しました。GAFAM等のIT系イノベーション企業の大躍進が続き、それらの企業成長が反映されやすいS&P500とCRSPの方が、上昇幅が大きくなっています。

NYダウに連動する銘柄は「eMAXIS NYダウインデックス」の1つしかなく、しかも信託報酬が高いため、あえて手を出す価値は全くありません。

1年間の騰落率

| 騰落率 | 1年で | |

|---|---|---|

| ナスダック100 | +25.99% | 約1.25倍 |

| S&P500 | +25.35% | 約1.25倍 |

| CRSP | +22.69% | 約1.22倍 |

| NYダウ | +17.47% | 約1.17倍 |

※2020年12月の各指数を基点にして変動した割合で比較

直近の1年間はナスダックが苦戦していることが分かります。特に前半は、コロナの収束期待が大きくなっていたことで、グロース株からバリュー株への資金シフト傾向が鮮明になり、4指数の中で最も騰落率が低い状態でした。2021年の3月には、4指数の中で唯一マイナス圏だったことも分かります。

しかし21年の6月以降、セクターローテーションが起こり、バリュー株からグロース株に資金が移動したため、後半に一気に盛り返して、再びトップに急上昇してきました。この動きの荒さがナスダック100の特徴です。

指数はS&P500とCRSPの2択でOK

10年も1年も、騰落率はナスダック100>S&P500>CRSP>NYダウの順になっています。

つみたてNISAでは対象外のナスダック100と、騰落率が大きく劣後しているNYダウは除外して、検討する指数はS&P500とCRSPの2択で問題ないでしょう。

| 銘柄数 | 時価総額カバー率 | 1年 | 10年 | |

|---|---|---|---|---|

| S&P500 | 500 | 約80% | +25.35% | +268.24% |

| CRSP | 4,000 | 約100% | +22.69% | +265.59% |

※騰落率は1年前、10年前の指数を基点にした変動の割合で比較

両者の違いは、銘柄数とカバー率です。上位500銘柄の成長力に期待したい方は「S&P500」、米国内の全上場企業4,000銘柄に分散投資したい方は「CRSP」に連動する銘柄を選んでください。

尚、上記はあくまで「指数」の実績であり、実際のリターンは、ファンドによって変わります。ということで、続いて、各インデックスファンドの実績を比較していきます。

つみたてNISAの米国株インデックスファンド比較

連動する指数のイメージが分かったところで、いよいよ、つみたてNISAで購入できる米国株ファンドを一覧で見てみましょう。3年のリターンが大きい順に並べています。

※2021年11月末時点。3年の以上のリターン記録がないファンドは、1年のリターンが大きい順。3年以上のリターンは年率。

| 連動 指数 |

信託 報酬 |

実質 コスト |

半年 | 1年 | 3年 | 純資産 (百万円) |

取り扱い 証券会社 | |

|---|---|---|---|---|---|---|---|---|

| eMAXIS Slim 米国株式 (S&P500) |

S&P | 0.10% | 0.124% | 15.38% | 41.78% | 21.14% | 881,070 | 楽天、SBI、松井、マネックス |

| iFree S&P500 インデックス |

S&P | 0.25% | 0.27% | 15.29% | 41.51% | 21.02% | 43,148 | 楽天、SBI、松井、マネックス |

| 楽天・全米株式 インデックス・ファンド |

CRSP | 0.16% | 0.19% | 13.77% | 40.05% | 21.01% | 441,412 | 楽天、SBI、松井、マネックス |

| 米国株式 インデックス・ファンド |

S&P | 0.50% | 0.57% | 15.16% | 41.25% | 20.78% | 18,676 | 楽天、SBI、松井、マネックス |

| つみたて米国株式 (S&P500) |

S&P | 0.22% | 未定 | 15.31% | 41.62% | ―― | 1,330 | 楽天、SBI、松井 |

| SBI・V・S&P500 インデックス・ファンド |

S&P | 0.09% | 未定 | 15.24% | 41.40% | ―― | 425,478 | SBI、マネックス |

| NZAM・ベータ S&P500 |

S&P | 0.26% | 未定 | 15.14% | 41.13% | ―― | 121 | 楽天、SBI、松井 |

| Smart-i S&P500 インデックス |

S&P | 0.24% | 未定 | 15.00% | 40.82% | ―― | 2,714 | 楽天、SBI、松井 |

| eMAXIS NYダウ インデックス |

NYダウ | 0.66% | 0.68% | 5.86% | 29.83% | 12.91% | 29,091 | 楽天、SBI、松井、マネックス |

| SBI・V・全米株式 インデックス・ファンド |

CRSP | 0.09% | 未定 | ― | ― | ―― | 45,914 | SBI |

どのファンドも全く同じ期間のリターン記録ですので、ベンチマークにしている指数の違いと、ファンドの運用力の差が、リターンの違いとなって数字で表れています。

ファンドの選び方・比較ポイント

ファンドを選ぶ際は、下記に注目してください。

- リターンの大きさ

- 実質コストの低さ

- 純資産額

リターンの大きさ

当然これが最も重要ですよね。リターンは、ファンドの運用力が反映された数字です。リターンが大きいほど、「運用の質が高い、優れたファンド」ということになります。短期的な数字はたまたまの可能性がありますので、できるだけ3年以上の長期間で比較するのがベターです。

設定されてからまだ3年経過していないファンドの場合は、半年や1年の数字を見て判断するしかありませんが、全世界株や先進国株等、他カテゴリーで同じ会社が運用しているファンドの成績も見て、「その会社の運用力」が高そうなら検討する価値は充分あります。

実質コストの低さ

信託報酬は、運用で利益が出ても出なくても、運用期間中ずっと、必ず引かれてしまう費用ですので、できるだけ安いに越したことはありません。また、投資信託には、商品情報に表記されている信託報酬の他に、「隠れコスト」と呼ばれるコストがかかります。

隠れコストとは「その他の費用」として運用報告書に記載されている売買委託手数料、有価証券取引税、保管費用等のことで、1年間運用した結果、確定する費用ですので、目論見書には記載されていません。そのため、設立から間もないファンドでは、隠れコストがいくらになるかが分かりません。

実際に引かれる費用=「実質コスト」は「信託報酬+隠れコスト」です。リターンに大きな差があるなら多少コストが高くても構いませんが、リターンにほとんど差がなくて、同じ指数に連動を目指している商品なら「実質コスト」が低い銘柄を選ぶのが賢明です。

純資産額

純資産額とは、ファンドの規模が分かる指標で、基準価額×投資家が保有している口数で計算されます。例えば基準価額が1万円の時に、口数の合計が1,000口だったら、純資産額はおよそ1,000万円になります。

※正確に言うと、支払いが済んでいない信託報酬等の費用を差引いた金額が純資産額になります。

純資産総額があまりにも小さくなると、ファンドを運用している会社の経費が捻出できないため、「繰上償還」になる可能性があります。繰上償還とは、投資家の意志とは関係なく、ファンドの運用が終了してしまうことです。

償還時点の価額で計算された金額が戻ってきますが、長期的な運用をするつもりだった資産の運用を強制的に打ち切られてしまうことになります。そうなると予定が大きく狂うことになってしまいます。

ファンドを運用する金融機関側から見た、純資産額の損益分岐点は30億円と言われているため、必ず純資産額が30億円以上のファンドを選択してください。

おすすめの米国株インデックスファンド4選

「銘柄の選び方・比較ポイント」をふまえて総合的に判断すると、おすすめの米国株ファンド銘柄は下記の4つです。

| 連動 指数 |

信託 報酬 |

実質 コスト |

半年 | 1年 | 3年 | 取り扱い 証券会社 | |

|---|---|---|---|---|---|---|---|

| eMAXIS Slim 米国株式 (S&P500) |

S&P | 0.10% | 0.124% | 15.38% | 41.78% | 21.14% | 楽天、SBI、松井、マネックス |

| SBI・V・S&P500 インデックス・ファンド |

S&P | 0.09% | 未定 | 15.24% | 41.40% | ―― | SBI、マネックス |

| 楽天・全米株式 インデックス・ファンド |

CRSP | 0.16% | 0.19% | 13.77% | 40.05% | 21.01% | 楽天、SBI、松井、マネックス |

| SBI・V・全米株式 インデックス・ファンド |

CRSP | 0.09% | 未定 | ― | ― | ―― | SBI |

3年のリターンでは、トップが「eMAXIS Slim 米国株式(S&P500)」、2位が「楽天・全米株式インデックス・ファンド」です。その差はわずか0.13%ですが、直近の半年では1.6%、1年では1.7%と、少し差が開いていますね。

ちなみに「SBI・V・全米株式インデックス・ファンド」は、「楽天・全米株式インデックス・ファンド」とほぼ同じ内容のファンドで、CRSPに連動する成果を目指しており、世界最強の運用会社と呼ばれているバンガード社のETFを投資対象にしていますので、同様のリターンが期待できます。

SBI・Vシリーズは2021年8月からSBI証券が投入した新シリーズで、低コストを売りにしているため、信託報酬が非常に安いのがポイント。まだ運用開始から1年経過していないため実質コストは未定ですが、恐らく他ファンドの同程度以下になるのではないかと予想されています。

純資産額はどのファンドも30億円を余裕でクリアしていますので、全く問題ありません。

以上の判断材料から、S&P500連動銘柄なら、3年のリターンがトップで実質コストが最安の超優秀ファンド「eMAXIS Slim 米国株式(S&P500)」、CRSP連動銘柄なら、信託報酬が安い「SBI・V・全米株式インデックス・ファンド」がおすすめです。

ただし、「SBI・V・全米株式インデックス・ファンド」は楽天証券では購入できませんので、楽天証券を利用されている方は、CRSP連動銘柄なら「楽天・全米株式インデックス・ファンド」ということになります。

まとめ

- CRSP USトータルマーケットインデックス

- S&P500

- NYダウ(ダウ工業株30種平均)

※ナスダック100に連動を目指す銘柄は、つみたてNISAでは購入不可

- リターンの大きさ

- 実質コストの低さ

- 純資産額が30億円以上あるか

- eMAXIS Slim 米国株式(S&P500)

- SBI・V・S&P500インデックス・ファンド

- SBI・V・全米株式インデックス・ファンド(※SBI証券のみ購入可)

- 楽天・全米株式インデックス・ファンド

いかがだったでしょうか?米国は世界株式時価総額の半分以上を占める経済大国ですので、つみたてNISAのポートフォリオでも、日本や新興国だけに投資する場合を除けば、必ず米国がメインになります。

そして2021年時点では、他のカテゴリーに比べてリターンが大きいため、米国株をどのぐらい、どのような形で保有するかは、非常に重要な選択です。

米国株ファンドの中から銘柄を選ぶ場合は、この記事で紹介した判断基準を元に分析すれば、選択肢はかなり絞れるはずです。貴方の価値観に合った銘柄選びの参考にして頂ければ幸いです。

米国株以外のカテゴリーとの比較、つみたてNISAの銘柄の選び方と組み合わせ方については、関連記事をご覧ください。

-

-

つみたてNISA銘柄の選び方・組み合わせ方5STEP解説

つみたてNISAで資産運用を始めたいけど、商品が多すぎてどれがいいのか全く分からない。どうやって投資する銘柄を選んだらいいの?そんな悩みはありませんか? この記事では、つみたてNISAの銘柄の選び方・ ...

続きを見る

-

-

つみたてNISAおすすめ全世界株インデックスファンド比較

最近、株価の急上昇が続いている「米国株インデックスファンド」への投資が大注目されていますが、1国への集中投資に不安を感じる方もいるのではないでしょうか?リスクを取って、大きなリターンを狙いたい方は、今 ...

続きを見る

-

-

つみたてNISAおすすめ先進国株インデックスファンド比較

全世界株に次いで、広範囲の国々に幅広く分散投資できるのが「先進国株インデックスファンド」です。世界の国々の中から、経済や市場が未成熟な新興国を除外し、経済が成熟して安定している先進国だけに絞って投資で ...

続きを見る

-

-

つみたてNISAおすすめ新興国株インデックスファンド比較

「つみたてNISAで新興国株は不要なの?必要なの?」「投資するなら先進国と新興国、どっちがいいの?」そんな疑問を持っている方は多いのではないでしょうか。 新興国株のインデックスファンドは、2000年代 ...

続きを見る